@Tommy

Ich glaube der Tausch + 1 ETH / - 2000 LUSD ist nicht richtig, da du deine Ether nicht verkaufst, sondern durch die Kollateralisierung bloß „unverwendbar“ machst, was aus sich von Steuern und der Dokumentationspflicht für Privatpersonen irrelevant ist. Du realisiert durch eine Kollateralisierung ja auch keine Gewinne.

Ich sehe das so:

Du kannst einfach ein Deposit/Non-Taxable oder Airdrop von 2000 LUSD eintragen. Beim Non-Taxable Deposit wird durch die fehlende Historie sowieso ein Auto-Balancing durchgeführt, also +2000 LUSD mit Anschaffungskosten = 0, genauso wie beim Airdrop.

Für den 1 Ether einen Transfer auf neue Integration Aave Lending Kollateral #1 – oder einfach gar keine Transaktion, weil das Verschulden steuerlich neutral ist. Den Transfer einzutragen könnte nützlich sein, wenn du dadurch FIFO-Vorteile hättest, weil die 1 Ether die ursprüngliche Integration verlassen. Man sollte sich denke ich für eine Abbildungs-Methode entscheiden und diese auch konstant nutzen.

Jetzt muss man beim Zurückzahlen des Loans aufpassen, weil beim Airdrop bzw. Non-Taxable + Auto-Balancing Anschaffungskosten = 0 sind. Würdest du die Rückzahlung also als Trade von (2000 + Zinsen) LUSD gegen 1 Ether abbilden, würden die ~$2000 (in Deutschland) als steuerbar angesehen werden, was ja so nicht stimmt. Du machst durch die bloße Rückzahlung deines Loans ja keine Gewinne.

Ich würde in dem Fall die Zinsen beim Rückzahlen als gesondertes Payment labeln, und die 2000 LUSD als Trade gegen 0€.

Wenn du mit den ausgeliehen LUSD andere Assets kaufst („Leverage“), würde ich das als Trade von LUSD gegen dieses Asset abbilden. Wenn du dann wie vorher beschrieben beim Rückzahlen einen Trade von 2000 LUSD gegen 0€ einträgst, müsste der entscheidende Kursgewinn aus deiner Leverage-Position auch steuerlich richtig abgebildet werden.

Ein Komplett-Beispiel:

- 1 Ether Kollateral gegen 2000 LUSD:

Airdrop 2000 LUSD (steuerlich neutral)

- Mit Loan leveragen:

Trade 2000 ausgeliehene LUSD gegen Wrapped-Ether ($2000 Gewinn)

- Die leveraged Wrapped-Ether steigen auf $2500 (steuerlich neutral)

- Rückzahlung des Loans:

Trade $2500 Wrapped-Ether gegen 2500 LUSD ($500 Gewinn), Trade 2000 LUSD gegen €0 ($2000 Verlust) und gesondertes Payment für die zu zahlenden Zinsen.

Endresultat: ~$500 steuerbarer Gewinn (in Deutschland).

Problematisch ist das nur, wenn du den Loan im nächsten Jahr erst zurückzahlst. Dann hättest du im Vorjahr nämlich einen Gewinn bei Schritt 2, wo du die LUSD gegen Wrapped-Ether tauschst, und würdest den „Verlust“ durch den Trade gegen €0 erst dem nächsten Jahr anrechnen. Ob das so richtig ist, weiß ich nicht. Ich bin auch kein Steuerberater und weiß nicht, aus welchem Land du kommst.

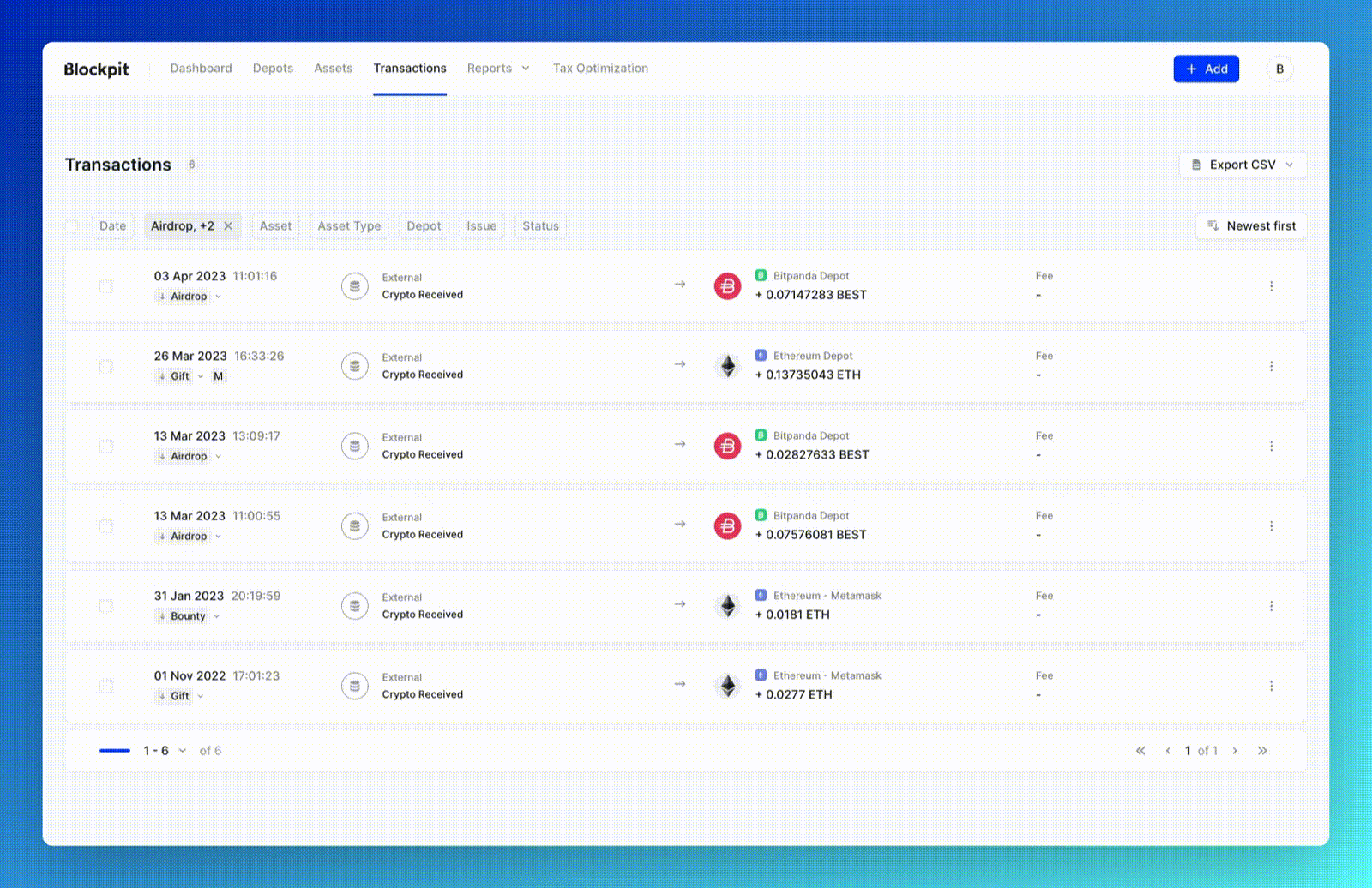

Probier’s am Besten mal aus und schau im Report oder in der Transaktionsübersicht, welche Gewinne am Ende berechnet werden. Steuerlich relevant wären ja nur die Veräußerungsgewinne aus deinem Loan / bzw. der leveraged Position und die Zinsen, die am Ende als Payment zurückgezahlt werden müssen. Alles andere dürfte m. E. steuerlich neutral sein. Solange die richtige Steuerlast am Ende rauskommt, ist die Abbildungsmethode ja mehr oder weniger egal.

Und nochmal was zu:

dann habe ich aber die Schulden nicht dargestellt und somit zeigt mir das Portofilio in Summe ein zu hoher Wert an, da die Schulden nicht berücksichtigt sind.

Die Schulden sind aus Steuer- und Portfolio-Tracking-Sicht ja immer noch in deinem Portfolio. Somit ist es schon richtig, dass der Portfolio-Wert höher ist.

![]()